- 不動産投資

- 年金

- 老後

老後の資金作り、選ぶならどれがおすすめ?今回は、不動産投資とiDeCo(イデコ)を徹底比較!

2019年6月3日に、金融庁の発表により、年金2000万円問題が初めて浮上しました。その後、2019年8月27日の厚労省の財政検証により、現状だと夫婦2人で22万円受け取っている年金は将来に向けて4割減で、12万円まで減少されるとの公表がありました。

また2020年5月29日の年金法の法改正では、年金受給年齢が75歳まで引き上げる選択を出来るようになりました。

今や、現役でお仕事をされているうちに私的年金を積み立てていく意識を持たないと、定年退職された後に、ゆとりある老後生活を送っていけない時代が来ています。

私的年金作りのための金融商品の中でも、注目されている商品として不動産投資とiDeCoがあります。今回はこの2つの商品のご紹介を比較してみたいと思います。

一度は聞いたことのある「不動産投資」について

~不動産投資の対象者と仕組み内容~

不動産投資は、昔ながら存在する投資商品になります。

ひと昔前の不動産投資の仕組みは、最初からかなりの金額を出して、マンションの一部屋を購入し、その後転売をすることによって、転売利益を受け取るという運用方法が盛んにおこなわれていました。当時は、医師や弁護士など年収が高く、社会的信用が相当高くなければ不動産投資は難しいという風潮でした。昔の不動産投資のイメージを背景に、「誰でもできる投資ではない」、「かなりの金額がかかる投資」というイメージが根強くついてしまいました。

しかし、時が経ち、様々な金融施策が行われ、今では史上最低水準の低金利と言われる時代となりました。サラリーマンの方々や、公務員の方々で、一定の勤続年数とご年収がある方であれば、不動産投資が可能な時代です。

不動産投資(区分マンション)は、頭金10万円程度からスタートし、マンション一部屋のオーナーとなり、その後、ローン返済の大半を家賃収入で賄っていくという分かりやすい仕組みになり、他の投資商品にはないたくさんのメリットがあります。

~不動産投資のメリット~

不動産投資のメリットとして挙げられるポイントは3つあります。

ポイント1:税金対策

マンションを一部屋持つことで、税金の軽減が受けられます。

例)所得税と住民税の軽減

所得税は所得に対してかかる税金のことですが、そもそも所得というのは、「収入-必要経費」となります。例えばサラリーマンの場合、不動産投資を行うことで、仕事とは別に事業を行っていることになります。この事業が赤字になった場合「不動産投資によって赤字になった」と確定申告をすることができ、赤字の分をサラリーマンで得ている給与で収めている所得税から還付してもらうことが可能になります。いわゆる損益通算です。

ポイント2:年金対策

前述したように不動産投資は頭金10万円ほどでもスタートが可能で、残りは銀行の融資を受けローンを組む方がほとんどです。もちろん、ボーナス時などまとまったお金が入り、生活を圧迫しない程度に繰り上げ返済をし、早期完済をすることもできますが、一般的には35年のローンを組みます。すると、ほとんどの方は定年退職を迎える時期にはローンの返済が終わり、以降は貸しているマンションの毎月の家賃が収入として入ってきます。このように、不動産投資を行っておくと将来の年金を確保することができます。

国民年金や厚生年金で納めてきた年金を満額受け取れる保証がなくなっている今、老後にゆとりある暮らしをするためには自身でお金を蓄えておかなくてはいけません。銀行に貯金としてお金を預けても1年間でわずか0.001%の金利しかつかず、賢くお金を増やし、年金対策のためにも不動産投資を活用した資産運用は必須ともいえるかもしれません。

ポイント3:団体信用生命保険がついている

不動産投資ローンを組むと、もれなく保険機能がついてきます。銀行のローンを使うことによって、団体信用生命保険に加入することができるのです。団体信用生命保険とは、もしローンの返済途中で不慮の事故や病気で亡くなられたときや、高度障害状態となったとき、また心疾患や糖尿病、脳血管疾患など10種類の生活習慣病で入院が継続して180日以上となったとき、そしてガンと診断された場合に残っているローンの残債が0円になる保険です。例えば、ガン団信(団体信用生命保険)に加入をすると、ステージ1という治る可能性がかなり高いガンと診断をされた場合でも、ローンの残債が0円になります。株やFXなどの金融商品に投資をしている場合は、病気になったときの備えなどはありませんので、本人がなくなってしまい、その後株価が暴落などとなれば、残された家族に資産を残せなくなってしまいますが、不動産投資の場合は、団体信用生命保険でしっかりと守られます。また、ローンの残債が0円になったからと言って、購入した物件を手放す必要はなく、無借金の投資用物件が手元に残ります。そのため家賃収入は継続的に入ってきます。さらに、一度はガンと診断され、治療を行い完治した場合でも、ガンと診断された時点でローンの返済義務は無くなるような団体信用生命保険の商品もあります。このことからも普通の保険と比べても、かなり手厚い保障がついていると言えます。ご自身で生命保険などに加入されている方もいらっしゃると思いますが、保険の見直しをするついでに不動産投資を始められる方も非常に多いです。

【こちらの記事もチェック】

~不動産投資のリスクとその対策~

ここでは、不動産投資のリスクとして気を付けたい2つのリスクとその対策について考えてみましょう。

1:自然災害リスク(地震)

日本は地震災害が頻繁に起こる国になります。投資用物件を所有する際に、「地震が来ても、大丈夫ですか」と心配される方はたくさんいらっしゃいます。しかし、大震災が起こるたび、その被害を調査し地震に強い建物になるよう進化をしています。

上記年表にあるように、大震災が起きる度に耐震基準に関する建築基準法が改正されています。特に2000年、2007年には大幅な建築基準法の改正が行われ、これ以降に建築される建物は新・新大震基準(震度7以上の地震で倒れない住宅~耐震等級1~)が適応されています。

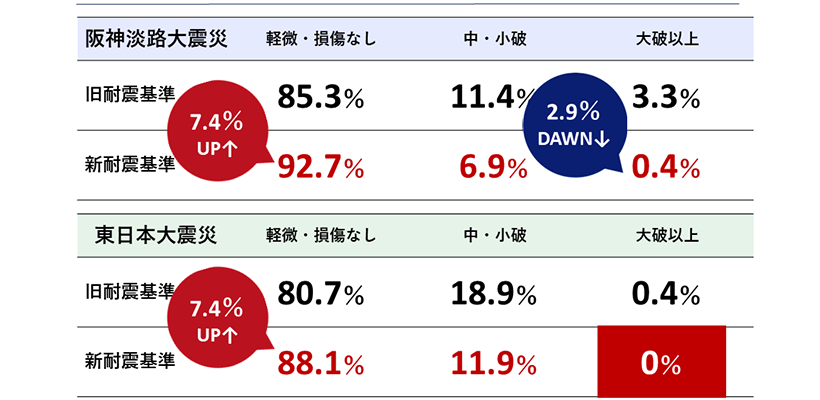

上記は1995年1月に発生した阪神淡路大震災と2011年3月に発生した東日本大震災の地震の揺れによるマンションの被害に関する割合を表しています。どちらの震災も同じ震度7を記録した地震となりますが、1981年より以前の旧耐震基準と1981年以降の新耐震基準ではマンションへの被害の違いが分かります。

東日本大震災では地震の揺れによるマンションの大破以上の被害は0%です。

新・新耐震基準をクリアしている物件であれば、まず安心して不動産投資を始められます。

それでもやはり心配だな・・・という場合には、「地震保険」があります。通常、投資用物件を購入時に火災保険は必須で加入をしますが、地震を含む自然災害による火災の場合、通常の火災保険ではカバーできないことがほとんどです。そのため地震保険にも同時加入し、いざというときのために保険をかけておくのもいいでしょう。

2:空室リスク

不動産投資の場合は、購入した投資用の物件に入居者がつかず、家賃収入が入ってこなければローン返済はオーナー様の負担になってしまいます。この状況が、不動産投資において最も注意が必要な「空室リスク」です。

購入した投資用物件が空室になる原因はいくつかあります。

例えば、購入した投資用物件の立地に着目してみます。前述したように不動産投資は購入した物件に入居者がつかないと投資が成り立ちません。このことから、「人が住みやすい場所」「利便性の高い場所」に投資用の物件を購入する必要があります。どんなに立派な物件であったとしても、そもそも人口が少ない地域や、駅からの距離が徒歩20分以上もあるとなれば、購入した物件に住んでくれる人を見つけることがまず困難になります。

物件を購入する前にその物件がどんなエリアに属していて、人口流入は多いのか、駅からは近いのかなどしっかりと考慮しておけば、空室リスクは軽減することができます。

当然、投資商品のため様々なリスクは伴いますが、株やFXのように景気の動向に大きく影響される商品ではないため、急に多額の借金を背負いこむような大失敗は考えづらく、人が住み続ける限り投資が成り立ち、緩やかに運用益が出る商品となり、投資初心者向きの商品と言われています。

不動産投資はオーナー様1人で行うものではなく、必ず不動産投資会社というパートナーがついてきます。リスクを最小限に抑えるために、購入後に物件や賃貸管理をしっかりとサポートしてくれる不動産投資会社から購入すると一生涯安心して不動産投資を行うことができます。

【こちらの記事もチェック】

私的年金の「有名人」―iDeCo(イデコ)

iDeCo(イデコ)は個人型確定拠出年金のことを指します。節税対策をしながら、加入者は毎月一定の金額を積み立て、あらかじめ用意された定期預金、保険、投資信託といった金融商品で運用し、60歳以降に年金または一時金で受け取るという仕組みになります。

掛けた金額をそのまま受け取りたい場合は「元本保証型」、60歳以降に受け取るときに掛けた金額よりも増やしたい場合は「元本変動型」を選択するというように、どのように運用したいのかを選択しながら自分で年金を作ることができるため、多くの人がiDeCoを始めています。

iDeCoには掛け金の下限と上限があります。下限は一律5,000円ですが、上限は職業によって異なります。

iDeCoの掛け金上限一覧

■自営業/フリーランス-

- 毎月68000円

-

- 毎月23000円

-

- 毎月20000円

-

- 毎月12000円

-

- 毎月23000円

~iDeCoのメリット~

iDeCoのメリットとして挙げられるのは3つあります。

①節税効果

積立金額すべて「所得控除」の対象で、所得税・住民税を節税することができます。

②運用益は非課税

運用で得た定期預金利息や投資信託運用利益が非課税になります。

③税制優遇が受けられる

受け取る時に「公的年金等控除」「退職所得控除」など税制優遇が受けられます。

~iDeCoのデメリット~

①60歳まで掛け金を引き出すことはできない

個人型確定拠出年金は「年金」です。そのため60歳になるまで、引き出すことはできません。30歳から始めたとすると30年ものあいだ資産が拘束されてしまいます。

②中途解約ができない

iDeCoは一度始めると途中解約はできません。そのため、掛け金を60歳になるまで毎月支払い続けることになるので、安定した収入がある方でないと難しいです。

③運用成果によって受け取る金額が異なる

国民年金や厚生年金と異なり、掛け金の運用成果によって受取る金額が変動します。金融商品を運用しているため、掛け金よりも多く受け取れることもあれば、運用がうまくいかず、掛け金よりも受け取る金額が少なくなるリスクもあります。

iDeCoは20歳から60歳未満の方であれば全ての方が加入できる投資です。下限が5000円からと少額から始められる投資のため、投資初心者の方でも無理なく運用できる商品として人気です。

ただ、iDeCoも投資商品であることは変わりなく、メリットもあればデメリットもありますが、比較的リスクの少ない投資のため、他の投資商品と合わせてiDeCoを行う方も少なくありません。

不動産投資とiDeCo どちらを始めればいいか迷う・・・

プロが手助けしてくれる不動産投資は投資初心者にオススメ

比較的リスクが少なく、大きな元手が無くとも始められ、大きな損失は出づらいというポイントにおいては、不動産投資もiDeCoも似ています。ですが、大きな違いは、自分1人で行わないといけないのか、それともプロが手助けをしてくれるのかという点です。

iDeCoは「自分で運用先を選ぶ」ものです。そのため、基本自分1人で行う投資となります。それに対し、マンションの一部屋を持つ区分所有の不動産投資は、必ずプロと一緒に進める投資です。購入後の各種手続き、建物管理、賃貸管理など必ず不動産投資会社と一緒に進めていくことになります。投資が初めてであればあるほど、ちゃんと知識のある人と一緒に投資を進めていくことで、安心して資産形成を行うことができます。

iDeCoも不動産投資も、老後の自分を支えてくれる投資です。将来の自分が投資をしてよかったと思えるよう、最初はプロと一緒に投資を進めていく不動産投資がオススメです。

不動産投資とiDeCoを併用し投資効果を大きくしよう!

前述したように、不動産投資もiDeCoもどちらもリスクが比較的少なく、高額な初期費用が不要な投資初心者向きの商品です。そのため、iDeCoと不動産投資を同時並行で行う方も多くいます。iDeCoと不動産投資はそれぞれのメリットデメリットがありましたがそれをうまく補い合いながら投資を進めることで、将来の投資効果が大きく見込めることが予想されます。

60歳以降まで掛け金を引き出すことができないiDeCoと比べて、不動産投資は毎月家賃収入が入ってくるようになるため、税金対策、年金対策はiDeCoよりも優れています。

コツコツiDeCoにかけ続け、さらに不動産投資も行っておくことで、60歳以降、不動産投資のローンが完済したころ、iDeCoに掛け続けた掛け金と、不動産投資の家賃収入がそのまま手元に入ってくるようになります。一般的な年金のみで生活する方に加えて、iDeCo・家賃収入と2つも多く収入源があることで、老後の生活に安心感が増します。また、不動産投資には団体信用生命保険という保険機能もついてくるので、iDeCoに加えて不動産投資を行うとより手厚い安心を得られるのではないでしょうか。

最後に

金融庁が指摘した年金2000万円問題、財政検証によって分かった年金4割減問題、成立した年金の法改正案、どちらも公的年金の厳しい現状が表れています。そのため、現役でお仕事されているうちに自分自身の社会信用力を活かして、私的年金づくりの自助努力をしなければなりません。数多くの金融商品の中で、不動産投資とiDeCoを比較しながら、紹介しましたがiDeCo以上に将来の味方をしてくれる不動産投資という金融商品をぜひおすすめします。不動産投資ができる方であれば、今のうちに、自分自身の不動産投資専用プラン、不動産投資の仕組み内容など、ご自身の資産形成の第一歩を踏み出してみませんか?