年金問題から見る資産運用の必要性 ~あなたはREIT?それともマンション経営?~

近年、年金問題は深刻化され避けては通れない問題ではないでしょうか。特に2019年に金融庁から発表された年金2000万円問題や財政検証、2020年に入ると年金法改正もあり、老後の不安に拍車がかかりました。

国からはiDeCoやNISAなど、個人の資産運用・資産形成を後押しする制度が導入されていますが、やはり何かしらの対策を自分でとっていく必要があります。

ですが、一括りに資産運用・資産形成と言っても株式や投資信託やFX等、種類はさまざま。近年注目を集めている不動産を投資対象とした資産運用があります。

今回は不動産投資の中でも比較的始めやすいと言われる、REITと区分マンション投資について解説していきたいと思います。

目次[非表示]

不動産投資とは

不動産投資というとやはり莫大なお金が必要そうなイメージや、ハイリスクハイリターンといったイメージをお持ちの方も多いのではないでしょうか。

実際アパート経営は都心部駅近の好立地な場所で持とうとすると、億を超える莫大なお金が必要ですし、だからといって逆に立地の悪いところでアパート経営をしてしまうと、入居者が付きません。都心部に比べると価格こそ安いですが、そもそも入居者がつかない事には元も子もないので、安いからという理由だけで立地の悪いところでアパートを持つことは非常にリスクがあります。

今、日本の金利は非常に安く超低金利の時代と言われています。

そのため、銀行にお金を預けていてもほとんどお金は増えませんが、不動産投資用ローンを利用することが多い不動産投資にとってはとても追い風です。

時代的にみても、不動産投資用ローンを使った不動産投資を今始めることは賢い運用方法といえるでしょう。

その中でも、アパートより物件価格が安く、空室リスクが比較的低い都心部の単身者をターゲットとした「ワンルームの新築区分マンション」を年金対策として始める事は、数ある投資商品の中で見ても比較的リスクが低く、はじめやすい老後対策といえます。

もう1つ、不動産投資用ローンを使わない比較的気軽に始めることができる投資として近年人気を集めているのが「REIT」です。

REITとは

REITとは、簡単に言うと不動産投資信託の事です。

アメリカで生まれ、Real Estate Investment Trustの頭文字をとってREITと言い、日本では頭にJAPANのJをつけてJ-REITと呼ばれています。

不動産の小口化商品で、一口大家さんとも言われます。不動産投資法人がたくさんの投資家からお金を集め、そのお金を使ってオフィスビルやホテル、マンションや倉庫など複数の不動産へ投資を行い、投資家はそこから得られる家賃収入や売却益を配当金としてもらうことができます。

銘柄にもよりますが、1万円から100万円程度での小額投資が可能です。

こちらの記事もチェック

REITのメリット

マンション経営と比べると、比較的少ない資金で投資を行うことができます。

銘柄にもよりますが、1万円程からはじめることも可能です。

不動産投資でありながら、現物資産ではない事から不動産取得税や登記費用などもかかりません。

また、実際に自分の名義で不動産投資用ローンを組むわけではないため、金融機関からの融資を受ける為の審査等もありません。

つまり、誰でもはじめる事ができます。購入する不動産の選定や維持管理、賃貸募集などをプロが行う為、運用の手間も省けます。

そして実際には投資証券を持つことになるため、売り買いがしやすく、いざというときは直ぐに現金化する事が出来るので非常に流動性が良い商品と言えます。

REITのデメリット

デメリットは景気に左右されてしまうということです。

コロナ禍では、株価の暴落やオフィスビルの空室、ホテルの稼働率の低下が目立ちREITは大きな影響を受けてしまいました。

年金対策として考える方にとって、景気の影響をもろに受けてしまう運用商品は大きな問題点と言えます。

将来の事は誰も分かりませんが、景気に左右されるリスクを知った上ではじめないと、気付いた時には後の祭りです。

またREITは実物資産ではなく不動産投資信託です。不動産投資用ローンを使わない事から、レバレッジを使った投資ができないため、借入比率を高くできる点では現物不動産の方が優れていると言えます。

投資法人が倒産もしくは上場廃止した場合、基準価格が下がったり売却ができなくなるというリスクもあります。

マンション経営(区分)とは

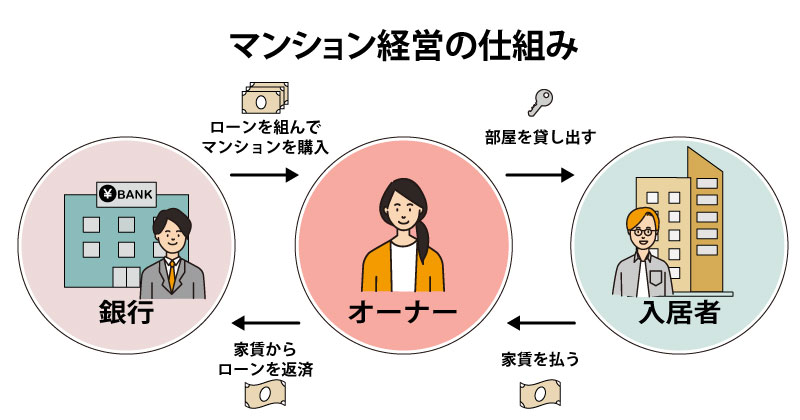

マンション経営の仕組みは非常にシンプルで、マンションを所有して賃貸に出すことで収益(家賃収入)を得るというものです。

今はマイナス金利の影響もあり、多くの人があえて不動産投資用ローンを活用して購入しています。

不動産投資用ローンの月々の返済額の大半は、入居者が付いていれば家賃収入から支払う事ができます。不動産投資用ローンの返済さえ終わってしまえば家賃収入をそのまま受け取ることができます。

つまり、公的年金とは別口のプライベート年金として、生活に負担をかけることなく行える年金対策として役立ちます。

また、マンションにかかる費用を確定申告の際に経費計上できるため、年に1回、税金の還付を受けられる可能性があります。。

そして不動産投資用ローンの契約時、団体信用生命保険に加入することができます。

団体信用生命保険は、不動産オーナー(不動産投資用ローン契約者)が死亡・高度障害状態となった場合などに、当該保険が適用され、不動産投資用ローンの残債が全額弁済される保険制度です。

生命保険や就業不能保険、がん保険のような役割も併せ持ちます。

※金融機関・保険会社により、保障内容などは異なります。

マンション経営(区分)のメリット

家賃は景気にほぼ左右されないという点です。

基本的に家賃は、立地選びや管理、家賃相場などで決まります。そのため、管理がしっかり出来ていれば家賃が半分に下がったり、入居者が何ヶ月も入らなかったりする可能性はほぼないといえるでしょう。

また不動産投資用ローンを使うことによって、レバレッジ効果で大きなお金を運用できる可能性もあります。

大きなお金を運用することになりますが、基本的に家賃収入で不動産投資用ローンの返済をしていくため、マンション経営をはじめるにあたり、まとまった資金が必要な訳でもありません。

こちらの記事もチェック

マンション経営(区分)のデメリット

1棟マンション経営やアパート経営と比べると、物件価格は低いですが、REITと比べるとやはり運用資金は大きいです。

価格の高さから現金で購入する方は少なく、ほとんどのマンションオーナーは金融機関からの融資を受けて購入します。

居住用の住宅ローンと比べると、不動産投資用ローンの借り入れは始められる人が限られてしまいます。

不動産投資用ローンの審査基準には、会社の規模や勤続年数、年収、借入、本人の年齢などがあり、金融機関から返済能力があると判断された人だけが不動産投資用ローンを利用できます。

それぞれどんな人に向いているの?

REITに向いている人

まずは小額の投資からはじめたいと思っている人や、不動産投資用ローンの融資が受けられない人におすすめです。

また、REITは証券市場で取引されているので売却も簡単にすることができます。

いざというときに直ぐに現金化したい人にも向いています。

マンション経営(区分)に向いている人

老後の年金対策として安定的に家賃収入を得たい人に向いているといえるのではないでしょうか。

自分自身の将来やご家族の将来を考え、万一の事態に備えたいという人におすすめです。

団体信用生命保険に加入できれば保険代わりになるうえ、マンションを資産として相続することも可能です。

また、勤め先や自分の信用力を使って組む不動産投資用ローンは、金融機関の審査があるため組める方が限られてしまいます。そのため、融資を受けようと考えている方は早めにはじめることをおすすめします。

区分マンションはほとんど管理の手間がかからない点でも、仕事の忙しいサラリーマンにおすすめの資産運用です。

まとめ

このように、不動産投資のなかでもREITとマンション経営(区分)はとても魅力的な商品と言えます。

それぞれの特徴や自分にあった運用方法を見極めることが重要です。

プロに診断をしてもらうことでより良い運用プランを見つけることができますので、ぜひ一度ご相談ください。