不動産投資の利回りをわかりやすく解説|理想は3~5%

不動産投資を始める上で、欠かせない知識が「利回り」です。不動産投資における利回りとは、投資金額に対して得ることができる賃料収入などの利益割合のことを指します。

この利回りが高いほど、収益性が高くキャッシュフローが安定するため、投資対象とする物件選びにおいて重要な指標となります。また、収益性が見込まれる投資物件を選ぶためには、利回りの種類や理想となる利回りについての知識を深めておくことも重要です。

本記事では、不動産投資における利回りの種類をはじめ、利回りの目安、利回りを高く維持するためのポイントなどについて解説します。ぜひ今後の不動産投資活動にお役立てください。

不動産投資の利回りの特徴

不動産投資の利回りは、株式投資と比べて安定していることが特徴です。

株式投資の場合、利回りで安定した収益を得るためには、一定額の自己資金を投入する必要があります。配当金を受け取れるメリットはあるものの、まとまった投資資金がない場合には投資が難しいほか、株価の変動リスクが伴うため、投資した資金を回収できないときがあるというリスクがあります。

一方、不動産投資では、金融機関の審査が通れば、必要な資金を借り入れて投資が可能です。また、株価のような値動きの変動が激しくなく、空室にならなければ家賃収入を継続的に手に入れられるため、安定した収益確保が期待できます。

したがって、不動産投資で収益を得るためには、空室率を下げて利回りを安定させることが重要になります。空室になることが利回りを悪化させることにつながるので物件選びには気をつけましょう。

利回りの種類

不動産投資では、一般的によく使用される「表面利回り」と「実質利回り」のほかに、「想定利回り」と「現行利回り」4種類の利回りがあります。各種の概要は以下のとおりです。

▼不動産投資における利回りの種類

| 利回りの名称 | 意味 | 備考 |

| 表面利回り | 物件価格に対して現状の利回りがどの程度あるかを示す指標 | 大まかに物件の収益力を知りたい、現状の空室状況を把握したい |

| 実質利回り | 表面利回りに運営費や経費などを加えた指標 | 詳細に物件の収益力を知りたい |

| 想定利回り | 入居率100%を想定した場合に利回りがどの程度あるかを示す指標 | 不動産投資における収益力を把握したい |

| 現行利回り | 現在の入居状況における利回りを示す指標 | 想定利回りと実際の利回りの状況を把握したい |

表面利回り

表面利回りは、年間家賃収入を物件購入金額で割って算出します。表面利回りを算出することで、物件に対する概算的な利回りを把握できます。

実質利回り

実質利回りは、年間家賃収入からその年のランニングコストを引いた数値を、物件購入時の金額と初期コストを合算した数値で割って算出します。表面利回りと比べて、より詳細な利回りを把握できます。

実質利回りにおける諸費用一覧

実質利回りの算出時に差し引かれる代表的な諸経費は以下のとおりです。

▼初期コスト:不動産物件購入時に必要となる主な諸経費

- 固定資産税(日割分)

- 不動産取得税

- 収入印紙代金

- 不動産仲介手数料

- 司法書士手数料

- 不動産登記費

- 金融機関の融資手数料

- 火災・地震保険料

など

*物件により異なります

▼ランニングコスト:不動産物件購入後のメンテナンスなどにかかる主な諸経費

- 固定資産税

- 各種税金

- 管理費用

- メンテナンス積立金

- 修理費用

- 水道・光熱費

- リフォーム費用

- 清掃費用

- 出張費用

- 消耗品費用

- 通信費

- 交際費

*物件により異なります

想定利回りと現行利回り

「想定利回り」は、入居率が「100%の状態」と想定したときの年間賃料収入を販売価格で割って算出します。

対して「現行利回り」は、現時点での入居状況における年間の家賃収の合計を販売価格で割って算出します。空室分の賃料を含めていないため、満室になれば現行利回りを上回るケースがあります。

現行利回りのほうが空室を含めているため、より現実的な利回りを把握したいときに算出します。ただし、どちらの利回りも経費は含まれていないため、投資物件を選ぶ際は、実質利回りを確認しておくことが重要です。

理想の利回りについて

不動産投資における理想とする利回りは、不動産の立地する地域や築年数によって差異が生じますが、一般的に「3~5%」の利回りが理想とされています。この数値は、『不動産投資家調査』で発表された、首都圏や地方都市に関する期待利回りの平均値です。

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

場所によって利回りも変わる

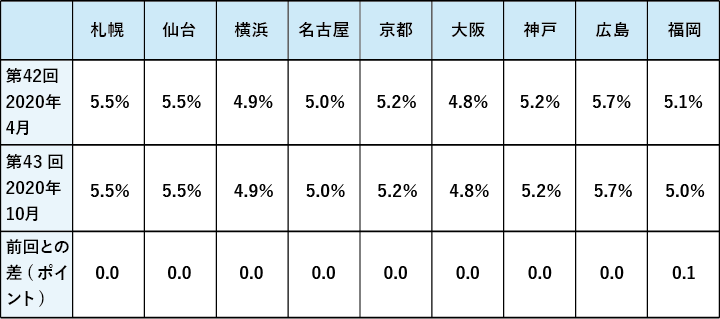

前述のとおり、不動産利回りは物件の立地や利便性などによって異なります。実際に、ワンルームマンション一棟における「期待利回り」を地方圏・都市圏の地域別で比較してみます。

お住まいの都市における期待利回りを把握しておくことも、不動産運用をはじめるにあたり欠かせません。

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

地方圏の物件における利回り

地方圏の物件における期待利回りは以下のとおりです。新型コロナウイルス感染症の流行による影響で、全体的に数値の横ばい傾向が各地区で多く見られました。

【主な政令指定都市】

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

都市圏の物件における利回り

東京都内の物件においても、地方圏と同様に横ばい状態の結果となりました。

▼東京都

| 城南地区 | 城東地区 | |

| 第42回(2020年4月) | 4.2% | 4.5% |

| 第43回(2020年10月) | 4.2% | 4.4% |

| 前回との差(ポイント) | 0.0 | -0.1 |

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

期待利回りが横ばい状態ではあるものの、新規で不動産を購入する場合は東京都内や政令指定都市内の物件をおすすめします。とくに三大都市圏と呼ばれる「東京圏・大阪圏・名古屋圏」では人口の集中化が起きています。これは、経済活動の中心が三大都市圏に集約されているほか、少子高齢化による若者の移住が背景にあります。

また、賃金水準が高い都市部では、安定した利回り物件が期待できる傾向にあります。都道府県別の賃金で比較してみても、全国計(307.7 千円)よりも賃金が高かった地域は5都府県(東京都、神奈川県、愛知県、京都府、大阪府)です。そのため、三大都市圏を含む5都府県内の物件選びから始めることをおすすめします。

出典:

- 総務省「都市部への人口集中、 大都市等の増加について - 東京」/ 厚生労働省「(10) 都道府県別にみた賃金」

物件の種類によって利回りも変わる

利回りは物件の種類によっても変動します。各種の大まかな特徴や平均的な利回りは、以下のとおりです。それぞれにメリット・デメリットがあります。不動産購入をお考えの方は、ぜひ比較検討の参考にしてください。

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

区分マンション

区分マンション投資がおすすめの理由として、部屋ごとなので立地条件など選びやすく、空き室リスクをカバーしやすい点が挙げられます。購入金額の観点からも、マンション一棟に比べ少額で運用できるでしょう。

また、多くの区分マンションでは、住民による管理組合が構成されています。その組合を通してマンション管理会社と業務委託契約を結ぶため、管理会社がメンテナンス業務を行ってくれます。

【区分マンションの利回り】

| 物件の築年数 | 平均表面利回り |

| 新築 | 約3%〜4% |

| 中古 | 約4%〜7% |

参考:健美家「収益物件 市場動向 四半期レポート2021年7月〜9月期」

マンションの一棟所有

木造マンション一棟であれば、中古物件で「平均表面利回りが約6%〜8%」と比較的高い利回りになることが考えられます。地方に多くみられる鉄筋コンクリート造のマンションでは、「平均表面利回りが約7%〜8%」が理想です。資金次第では、大きな収益を得られる可能性のある物件といえます。

ただし、個人投資家に対する投資対象となってから年月がそれほど経っていないため、売却希望されている物件は多くありません。

【都心部・木造マンション一棟の利回り】

| 物件の築年数 | 平均表面利回り |

| 新築 | 約5%〜6% |

| 中古 | 約6%〜8% |

参考:健美家「収益物件 市場動向 四半期レポート2021年7月〜9月期」

アパート

木造アパートに関しては、実質利回り約3〜4%以上が理想です。木造アパートの場合、減価償却費が多くなりやすいことから、確定申告の際に多くの還付金を期待できるメリットがあります。これは、木造アパートの法定耐用年数が22年に設定されているためです。早期に減価償却処理が可能な点は、木造アパートの大きなメリットといえるでしょう。

その反面、木造アパートの場合、経年劣化によるメンテナンス費用が初期の段階からかかることや、火災保険料が高額なことなどを考慮しておく必要があります。

参考:国税庁「【確定申告書等作成コーナー】-耐用年数(建物/建物附属設備)」

参考:国土交通省「賃貸住宅の計画的な維持管理及び性能向上の推進について」

商業施設物件

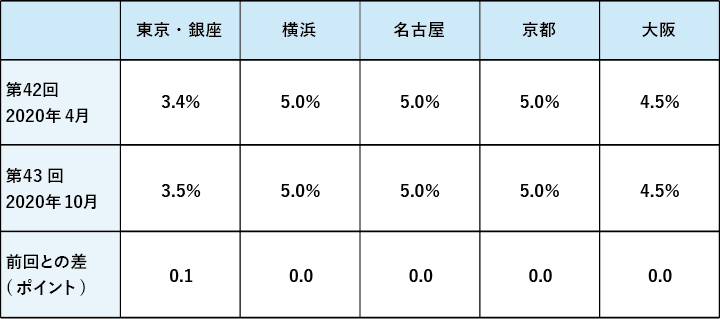

都心型高級専門店街である東京・銀座では、2020年4月・10月の調査で、利回りが0.1ポイント上昇をする結果でした。しかし、コロナ禍の影響を受け、全国的に横ばいの数値が大半となっています。

【期待利回り・都心部の利回り】

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

中古区分マンション

中古区分マンションは一般的に築年数が高くなることに比例して、利回りも高くなる傾向があります。その反面、中古区分マンションには経年劣化に伴うメンテナンスを必要とするため、新築物件よりもメンテナンス費用がかかります。また、空室リスクを抑えるために、定期的な家賃の下方修正を要する可能性もあります。

このような理由から、中古物件を運用するには知識と経験が求められ、不動産投資の初心者には不向きな物件と言われることが多いです。

新築区分マンション

新築区分マンションの利回りは、中古区分マンションと比較するとやや低くなり、目安としては3%程度です。しかし、新築区分マンションは入居希望者からの人気が高いため、高値の家賃設定が狙え、さらに空室率が低くなることが期待できます。

また、最新設備で省エネルギー化されているため、中古区分マンションよりも節電効果があり、毎月の光熱費も削減できるメリットもあります。

新築であれば節税効果は高く、売却の際も買主が決まりやすいことも特徴です。経験の少ない、不動産投資の初心者にもおすすめです。

参考:一般財団法人 日本不動産研究所「第 43 回 「不動産投資家調査」(2020 年 10 月現在)の調査結果」

こちらの記事もチェック▼▼▼

高い利回りを維持するために必要なポイントを伝授

高い利回りを維持することは、安定した収入を得るために重要です。ここからは、高い利回りを保つための5つのポイントを紹介します。

「利回りが高い」だけで物件を判断しない

不動産物件を選ぶ際、利回りの高さを基準に判断することは重要です。しかし「利回りが高い」だけの理由で物件価値を決定づけることは非常に危険です。なぜなら、購入後に多額のリフォーム等の費用が必要になる可能性があるためです。購入前に、物件の外観や設備に関して可能な範囲でチェックをしておかなければなりません。

キャピタルゲインよりインカムゲインを狙う

「キャピタルゲイン」は所有不動産の売却時に得るまとまった単発の利益を指し、「インカムゲイン」は不動産の家賃収入などの継続収入を指します。不動産投資を行う際には、売却時を考慮したキャピタルゲインの増加率にも注意しなければなりません。

さらに、安定したインカムゲインを狙うことができる物件選びも重要です。仮に将来的な売却時にキャピタルゲインがマイナス結果となったとしても、所有期間中にインカムゲインでマイナス分を補う以上の利益を出しておくことで、不動産投資の失敗リスクを防げるためです。

入居率100%を目指す

高い利回りを維持するためには、当然のことながら「入居率100%」を目指すことが重要です。一般的に入居希望者は、多少の家賃差額があっても新築物件を選ぶ傾向にあります。そのため、同じ立地条件であれば、新築物件を投資対象とする方が空室リスクが低減し、安定した家賃収入を得られるケースがあります。

とはいえ、新築に比べ価格が安いので、中古物件では利回りが高くなりやすく、賃料の安さから入居者が決まるまでの時間が早くなる場合もあります。これから不動産投資をはじめられる方は、メリット・デメリットを踏まえつつ検討することが重要です。

プロに相談する

すぐに売却可能な株式とは違い、不動産売却を簡単に行うことはできないため、物件選びには細心の注意が必要です。利回りの低い物件を手に入れてしまうと、空室を抱えてしまい、家賃収入を得られないだけでなく、損益を生む「負動産」となる可能性もあります。

そのような結果に陥らないためには、不動産のプロに相談しアドバイスを得ることも方法のひとつです。専門知識を有するプロのアドバイスを受けて投資物件を選ぶことで、高い利回りを維持できる物件に巡り会えるかもしれません。

まとめ

不動産投資は、株式投資と比べて長期的かつ安定した利益を受け取りやすいです。しかし、不動産経営についての知識は幅広く、細々としたわずらわしい業務も付随します。

高い利回りを確保し、安定した収益につなげるためには、信頼できる不動産投資のプロとともに、不動産の見極め・管理・運用することが重要です。未来を見据えた資産運用や、資産価値を保持する方法など、あなたの理想とする「資産形成」をプロの投資家と一緒に始めてみてはいかがでしょうか。