- 不動産投資

【事例から見る】ワンルームマンション投資のメリットやデメリット、注意点

ワンルームマンション投資は、不動産投資のなかでも比較的投資初心者が始めやすいといわれる手法です。

今回は、ワンルームマンション投資を初心者におすすめできる理由とともに、運用する上でのメリット・デメリット、上手く運用するコツ、ワンルームマンション投資の事例についてご紹介します。

目次[非表示]

不動産投資とは

不動産投資とは、投資用の不動産を購入して、賃貸収益や売却益を得る投資手法です。ワンルームマンション投資について紹介する前に、まずは不動産投資の概要についてご説明します。

不動産投資で収入を得る仕組み

不動産投資で収益を得る仕組みには、主にインカムゲイン方式・キャピタルゲイン方式の2つがあります。

インカムゲイン方式

不動産投資におけるインカムゲイン方式とは、投資用の不動産を貸し出して運用することによって、入居者から家賃収入を得る仕組みです。不動産投資では、この仕組みで収益を得ることが一般的です。

インカムゲイン方式では、短期的に大きな利益を得ることは難しく、ハイリターンにはなりづらいです。しかし、不動産を保有し続けることで安定した収益を得られる可能性が比較的高いため、長期的に収益を確保したい方や、なるべくリスクを抑えたい方に向いていると考えられます。

キャピタルゲイン方式

不動産投資におけるキャピタルゲイン方式とは、投資用不動産を購入時よりも不動産価格が高くなった時に売却することで、その差額分から収益を得る仕組みです。

キャピタルゲイン方式の場合、不動産の資産価値が下がると購入時よりも売却価格が安くなってしまう可能性があり、物件を売却するタイミングなどを見極めることが難しいとされるため、初心者には難しい手法とされています。

とはいえ、一度の取引で大きな利益を得られる可能性もあり、頻繁に資産価値の変動をチェックできる方や、不動産投資の経験が豊富にある方に向いています。

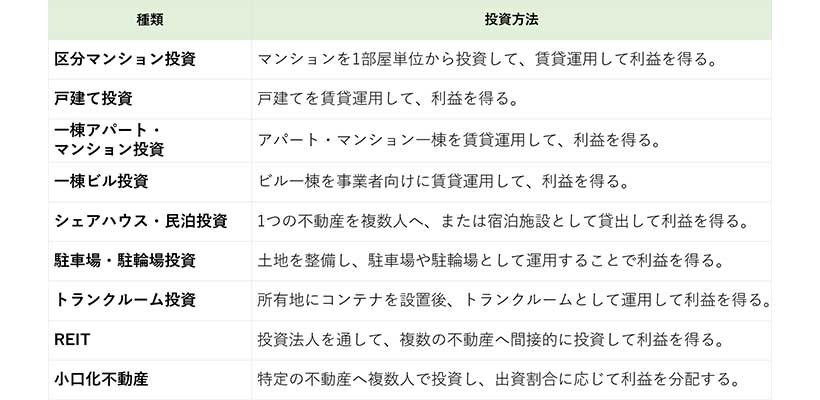

不動産投資の種類

不動産投資には、以下のような種類があります。

この中でも比較的初心者におすすめとされているものが「区分マンション投資」です。

次項からは、区分マンション投資の1つである「ワンルームマンション投資」について、詳しくご紹介します。

ワンルームマンション投資とは

ワンルームマンション投資とは、ワンルームマンションの一室を購入し、賃貸として運用することで家賃収入を得る不動産投資です。

ワンルームマンションには、主に以下のような特徴があります。

- 1部屋単位から投資を始められるため、初期投資が比較的少額で済む

- 1部屋単位であっても管理会社へ管理委託できるため、管理の手間が少ない

- 他の不動産投資と比べて、小規模から始められる

ただし、ワンルームマンションに限らず、不動産投資全般において、物件や立地条件によって家賃相場や収益性が異なります。メリット・デメリット、注意点などを理解したうえで、リスクの少ない物件を選ぶことが重要です。

ワンルームマンション投資が初心者におすすめの理由

ワンルームマンション投資は、1部屋単位から投資を始められ、さらに1部屋の価格も広さがない分安価であることが多いため、比較的不動産投資の初心者におすすめです。

ここでは、初心者におすすめとされる理由を3つ紹介します。

1.初期投資が少ない

ワンルームマンション投資は、比較的少ない自己資金から始められる投資です。

1部屋単位でワンルームタイプの物件へ投資するため、ファミリー向けの物件やマンション一棟に投資するよりも、少ない自己資金から取り組むことが可能になります。

2.投資リスクが比較的少ない

ワンルームマンション投資は、他の不動産投資や株取引・FX等に比べてリスクが少ない傾向にあります。株やFXといった短期取引と比較した場合、頻繁な値動きがなく、経済変動の影響を受けにくいため、他の投資商品と比べると長期的に安定した収益が期待できるかもしれません。

また、前述したように賃貸運用で家賃収入を得るだけでなく、売却してまとまった利益を得られる可能性もあります。初期投資の価格を上回った時に売却することができれば、購入金額よりも上回った分が利益となるほか、いざという時に売却して現金に出来る資産を保有しておくことは将来の備えになるという考え方もできるでしょう。

ワンルームマンション投資におけるコロナ禍の影響

新型コロナウイルスの影響は、不動産市場にも及んでいます。

一般財団法人日本不動産研究所『第44回不動産投資家調査公表資料 2021年4月現在』によると、前年と比較したコロナ禍の影響について「現在ネガティブな影響を受けており、この状態は当面続く」という回答が全体の約37.7%を占め、最も多い結果となっていました。

そうしたなか、各不動産別の回答においては、「レジデンシャル(ワンルーム・ファミリー)」向けの物件について「ネガティブな影響はあまりなかった」とする回答が約68.0%を占めており、コロナ禍の影響が比較的少ないことが分かります。

また、コロナ収束後の予想においても、「レジデンシャル(ワンルーム・ファミリー)」向けの物件においては「いち早く反転回復する」という回答が約71.4%を占める結果となっており、回復が期待されている傾向にあることが分かりました。

出典:一般財団法人日本不動産研究所『第44回 不動産投資家調査(2021年4月現在)特別アンケート(I)』

3.管理の手間が少ない

マンション投資では、投資用不動産の管理を委託することが可能です。

管理会社へ業務委託すると管理委託費が必要になりますが、物件の維持管理や入居者の募集といった、物件のオーナーがしなければならない業務全般を委託することが可能です。

管理業務を委託してしまえば自身で管理する必要がなくなるため、現在の仕事を継続しながら、不動産投資を始める方もいます。ワンルームマンションの管理会社を選ぶ際は、管理の範囲や委託費などよく確認したうえで選定するようにしましょう。

【こちらの記事もチェック】

ワンルームマンション投資のメリット

ワンルームマンション投資には、様々なメリットがあります。

ここでは、主なメリットを6つご紹介します。

少ない投資額から始めることができる

ワンルームマンションへの初期投資額は、新築物件であっても一棟マンション投資や一棟アパート投資に比べると比較的安価で始められます。

また、不動産投資では「不動産投資ローン」を組むことが可能です。不動産投資ローンを活用すれば、年収が低い方や若年層の会社員であっても投資を始められるという利点もあります。

さらに、利用する金融機関や条件によっては、頭金がなくても借り入れできる融資(フルローン)の利用も可能なため「初期投資用の資金をあまり用意したくない」「自己資金をなるべく抑えたい」という方でも、比較的投資を始めやすくなっています。

物件管理が比較的しやすい

ワンルームマンション投資はマンションの一室のみを取り扱うため、多くの場合すでに管理会社がそのマンションに入っており、管理を委託することになります。さらに、管理の対象となる範囲が狭いため、物件の現状把握がしやすくなっています。

また、築年数の経過、災害による劣化・損傷等、物件をリフォームしなければならない時などにおいても利点があります。

物件の修繕に必要な修繕費用は、施工面積が大きいほど高くなります。ワンルームマンションの場合、ファミリー向けの物件と比較すると施工面積が狭くなるため、修繕費用で膨大な出費が発生しにくいかもしれません。

物件の需要が高いと長期的な収益が期待できる

不動産投資の1つであるワンルームマンション投資は、毎月の家賃収入から収益を得るインカムゲイン方式での運用が一般的です。

物件の入居需要が安定していれば、キャッシュフローや利回り等が読みやすいことから「ミドルリスク」「ミドルリターン」の投資とされています。

また、長期的な利回りが期待できることも利点です。入居率の高い投資用不動産を所有していると、安定的に家賃収入を得られる可能性が高まります。

ワンルームマンションの入居者層は、主に一人暮らしの学生や社会人の方がほとんどと言われています。立地条件等によって違いはありますが、単身者は仕事の都合で1人暮らしをしていたり、将来家族を持った時に住まいが変わることを想定する人もいるため、物件を購入するよりも「借りる」傾向にあると考えられます。よってワンルームマンションの賃貸需要は比較的安定していると言われています。

節税効果が期待できる

ワンルームマンション投資を含む不動産投資では、減価償却費を毎年経費として処理することによって、節税効果が期待できます。

減価償却費とは、築年数の経過によって減少した資産価値を差し引いた価格です。現在は、毎年同額を計上する「定額法」という方法で減価償却費を計算します。対象資産の金額に対して定額法の償却率を乗算することで、減価償却費を割り出すことが可能です。

また、減価償却と法定耐用年数の関係は、財務省令『減価償却資産の耐用年数等に関する省令』で定められています。

例として、鉄筋コンクリート造マンションの場合を見てみましょう。

鉄筋コンクリート造マンションの法定耐用年数は47年と定められており、その償却率(毎年減価償却できる割合)は、定額法では0.022とされています。

▼計算式

- 償却の基礎になる金額(取得価格)×0.022×その年中に事業に使用していた月数÷12=原価償却費

2,000万円の新築マンションを取得し、10か月間運用していると仮定すると、[2,000万円×0.022×10÷12=約36万円]と算出できます。とはいえ、この約36万円は実際に支出される経費ではありません。経費に計上して利益を減額することで、その分の税金が抑えられるという仕組みになっています。

また、経費の支出が収益を上回る場合には、その赤字分を給与所得と相殺することが可能です。給与所得から支払っていた税金の一部が返還されることで、キャッシュフローの改善が期待できます。

参考:国税庁 令和3年分白色申告者の決算の手引き

財務省「減価償却資産の耐用年数等に関する省令」

長期に渡って資産形成ができる

ワンルームマンション投資のローンを完済した後には、投資用マンションが手元に残ります。返済するローンが無くなると、キャッシュフローが大幅に改善されるため、物件に人が住み続ける限り長期に渡っての資産形成が可能になります。

近年では、高齢化社会が進んだことで、老後の資金が不足することが懸念されています。ワンルームマンション投資は、定年を迎えるまでに投資ローンを完済し、その後も運用を続けることで、定年後の生活資金として利用することができるかもしれません。年金以外の収入源を確保したい場合の手段の1つとして考えられます。

生命保険の代わりになる

ワンルームマンション投資を始める際、銀行から融資を受ける場合には「団体信用生命保険」へ加入する場合がほとんどです。

団体信用生命保険とは、ローン債務を負う投資家本人が加入する保険です。万が一被保険者が亡くなった場合に、ローン残高を保険会社が代わりに返済してくれる仕組みとなっています。

この団体信用生命保険に加入することにより、物件を相続する家族にはローン返済の義務はありません。そのまま賃貸運用を継続したり、物件を売却して売却益を得たりすることが可能です。自身に、もしものことがあった場合に、家族に生活資金を残すことができるのも、不動産投資の利点といえます。

相続税対策として活用できる

相続税の対象物となる預金・現金・有価証券などについては、時価によって評価されます。しかし、不動産においては異なる評価方法を用いて相続税を決定します。

対象物が土地の場合は、相続税路線価という財産評価額が適用され、時価よりも低くなることが特徴です。国税庁『令和3年分の路線価等について』では、実勢価格の約80%を目途に、路線価等を評価していることが公表されています。

また、対象物が建造物の場合には「固定資産税評価額」という財産評価額が適用されます。総務省によると、再建築価格に経年減点補正率等を乗算して、固定資産税評価額を決定するとされています。

さらに、200㎡以下の物件であれば、小規模宅地等の特例が適用できることがあり、より評価額を抑えることが可能です。現金や預金で相続するよりも、相続税を節約できることが一般的です。

出典:国税庁「令和3年分の路線価等について」/総務省「固定資産税」

ワンルームマンション投資のデメリット(注意点)

ワンルームマンション投資を始める際は、デメリットについても理解しておく必要があります。

長期的に収益を見据える必要がある

ワンルームマンション投資において理解しておきたいことは、初期投資額が少額に抑えられる代わりに、1つの物件から得られる収益も少なくなるという点です。

物件の規模と家賃収入は、ほとんどの場合比例関係にあります。ワンルームマンションの場合、一棟マンション投資等と比較すると、得られる家賃収入は少額です。もしワンルームマンション投資で一度に大きな収益を得たい時には、購入する物件数を増やす必要があります。

ワンルームマンション投資を行う際は、長期間で収益を蓄積することに重点を置いて運用しましょう。

資産価値の下落も考慮する

不動産投資全般に共通していることですが、建物は築年数が長くなるほど劣化が進むため、資産価値が下がっていくケースがほとんどです。他にも、景気悪化等のさまざまな要因によって、資産価値が下落する可能性もあります。

不動産投資は、株取引やFXとは違って現物投資です。収入や資産価値が下落する可能性があることを踏まえたうえで、物件選びや収支計画をしっかり行うことが大切です。

ただし、資産価値は築年数だけで決まるものではなく、物件の立地のよっては、何年経っても家賃が変わりづらい物件や、売却時に購入金額よりも高く売ることが出来る場合もあります。不動産投資は、物件そのものの価値や立地など、様々な要素が組み合わさって資産価値が決まることを念頭に、物件選びをすることが重要となります。

節税効果の範囲に注意する

節税目的でワンルームマンション投資を実施する場合は、本当に節税効果があるのか収益性について確認しておく必要があります。

ワンルームマンション投資にかかる税金には、主に以下の4つがあります。

- 所得税

- 住民税

- 固定資産税(毎年)

- 不動産取得税(購入時の1回のみ※㎡での規制あり)

これらの税金のうち、他で得ている収入を含めて確定申告をすることで所得税と住民税を抑えられる可能性があります。そのためには、不動産投資で得た収益から、減価償却費を指し引いて経費を計上する必要があります。ただし、このとき不動産投資が黒字収益になっている場合、課税対象が増えてしまう可能性があります。

このことから、不動産投資はスタート時から黒字収益になっていなければならないわけではなく、長期的に運用するプランを踏まえ、考えていく必要があります。

出口戦略に気を付ける

ワンルームマンションに限らず、不動産は賃貸希望者が現れるまでに月単位で時間を要することがあります。投資用物件を売却して利益を得る場合には、すぐにまとまったお金が手に入らないことも考えなければなりません。

不動産投資は、所有している物件を賃貸に出し続けることで得る家賃収入と、所有する物件を売却して利益を出す場合もあります。

不動産の売買は不動産会社を仲介して取引が行われる場合がほとんどです。不動産会社の選定から投資用物件の販売まで、一般的には早くても1か月ほどの時間が必要と言われていまです。物件によっては、2か月、3か月と時間がかかることも珍しくありません。

このように、投資用不動産の売却には一定の期間がかかる場合がほとんどのため、急にお金が必要になった時の出口戦略についても考えて運用することが大切です。

リスクを踏まえる

ワンルームマンション投資では、入居率や立地条件の良い物件であれば安定した収益が期待できます。しかし、いくつかの要因によって、投資時に予想していた収益が得られない、あるいは損失を被るリスクがあります。

ワンルームマンション投資の主なリスクには、以下が挙げられます。

空室リスク

ワンルームマンション投資で家賃収入を得る場合、当然、空室の状態が続くと収益を得られなくなります。また、入居者が退去して、次の入居者が決まるまでの一定期間についても、家賃収入を得ることができません。

入居率が低い傾向にある地方の物件や、あまり人気のない物件に投資してしまうと、空室になる可能性も高くなります。たとえ初期投資の価格が安くても、物件に人気があるか、途切れることなく入居が見込めるかといった調査を怠らないようにしましょう。入居率が高く、人気の物件を選定することで、空室リスクを減らすことができる可能性が高まります。

滞納リスク

不動産投資では、家賃の滞納リスクも注意すべきリスクです。入居者が家賃を滞納すると、空室状態と同様に該当月の家賃収益を得ることができません。

滞納による損失を回避するには、入居者への事前案内や支払催促といった対応を適切に行うことが重要です。また、家賃保証や滞納保証がある賃貸管理会社に管理を委託すると、入居者が家賃を滞納した場合であっても、家賃保証プランが用意されていることもあります。

災害リスク

不動産投資について共通で注意しておきたいことは、災害リスクです。地震や台風等の大災害で被害を受けると、物件の修繕に費用がかかります。また、災害によって物件が損傷すると、資産価値が低下することも考えられます。

災害による修繕費用の負担、資産価値の低下を防ぐためには、新耐震基準を満たしている物件を選ぶことが重要です。また、万が一の時に備えて、修繕費用を積み立てておくことも大切です。

ワンルームマンション経営を始めるときに新築物件を選べば、新耐震基準を満たしており、さらに修繕計画がしっかりと立てられている場合も多く、マンション購入時から修繕積立金を支払うため、オーナー様自身で修繕費用の積み立てを管理する必要がないので安心できるでしょう。

家賃下落リスク

ワンルームマンション投資では、家賃下落も考慮しておきたいリスクの1つです。家賃相場は、築年数の経過や入居率の低さなどから下落する可能性があります。また、新しい入居者を募集する際に、周囲の物件相場が下がっている場合、それに従わざるを得ないという状況になることも考えなければなりません。

このような家賃相場の下落は、入居率や人気度があまり高くない立地条件・物件によって引き起こされる可能性が高くなります。家賃相場の下落を防ぐには、資産価値が高い物件選びが重要です。

中古物件と新築物件どちらを選ぶべきか?

ワンルームマンションの投資用不動産には、新築物件・中古物件の2種類があります。

2種類のうち、初心者におすすめしたい投資用不動産は「新築物件」です。

ここでは、それぞれの特徴とともに、新築物件がおすすめとされる理由について紹介します。

中古物件の特徴

中古物件とは、完成より1年以上経過している、もしくは既に使用・入居済の物件です。

立地条件や築年数によって異なりますが、新築物件と比較すると物件価格が低い傾向にあります。しかし、融資条件や修繕費等によっては、毎月の経費が高くなってしまう可能性もあるため、物件価格が低くても安易に決断しないようにしましょう。

融資の厳しさ

中古物件で不動産投資ローンを組む場合、以下のような理由から担保としての評価が低くなってしまい、融資条件が悪くなる可能性が考えられます。

- 築年数の経過による劣化・損傷

- 劣化・損傷による入居率低下の可能性

また、投資用ローンの借入期間に関しても規定があり、法定耐用年数から築年数を引いた年数が目安となります。

法定耐用年数とは、対象となる資産を使用できる期間です。財務省の『減価償却資産の耐用年数等に関する省令』では、木造は22年、鉄骨造は34年、鉄筋コンクリート造は47年と定められています。

購入予定の物件を、築27年の鉄筋コンクリート造マンションと仮定して考えてみると、法定耐用年数47年から築年数27年を差し引いた「20年程度の期間」でローンを組むことになります。期間が短期になると、月々の返済額も高くなるため注意が必要です。

出典:財務省『減価償却資産の耐用年数等に関する省令』

修繕費が余分にかかるリスク

中古物件では、築年数の経過によって劣化・損傷が進んでいる可能性があり、築年数や建物の状態によって、すぐに修繕しなければならないことも考えられます。また、物件の室内状態によっては、以下の修繕にも費用が必要になるケースがあります。

- エアコンや給湯器等の設備故障

- 壁・床・天井の修復

物件の劣化しているほど修繕費が増加するリスクがあるため、家賃収入よりも支出が増えてしまうことも考えられます。

新築物件の特徴

新築物件とは、完成より1年未満の未使用・未入居の物件です。中古物件と比較すると、物件価格は高い傾向にありますが、契約後すぐに修繕が必要になることはありません。

また、不動産投資ローンに関しても良い条件になる可能性があり、長期的なニーズも見込めることから安定した収益が期待できます。

金利の低さ

金融機関が融資額を決めるための審査では、契約者の情報だけでなく、担保となる「物件の評価」も含まれます。

新築物件は、物件がきれいで、設備もいいので入居率や家賃収入が安定することが見込めるため、資産価値も高く評価される場合が多いです。そのため、低金利での借入や、頭金なしのローンを組める可能性があります。

また、ローンの借入期間に関しても、30年や35年の長期の借入期間で組めるため、月々の返済額が中古物件よりも低くなる場合もあります。

長期的なニーズ

長期的なニーズが期待できることも新築物件の特徴です。築年数が1年未満のため、中古物件と比較すると耐用年数が長いです。すぐに修繕が必要になることもほとんどなく、新築というだけで同条件の中古物件よりも入居者から選ばれやすくなる場合が多いことから入居率が高くなる傾向にあるため、初期段階から一定数のニーズが期待できます。

また、入居者に好まれる物件は、時代によって移り変わります。新築物件は、その時点で入居者に好まれるように作られていることが多く、中古物件と比較して入居者のニーズを満たしていると考えられます。これにより、すぐに入居者が決まり、不動産投資として通用がしやすいと考えられます。

ワンルームマンション投資を上手く運用するコツ

ワンルームマンション投資に関して、上手く運用できるのか不安な方もいるかと思います。そこで、運用するためのコツをいくつかご紹介します。

需要の安定した立地条件を選ぶ

ワンルームマンション投資において、物件の立地条件は非常に重要な要素のひとつです。立地条件が良ければ空室のリスクが低下し、悪ければ空室のリスクは上昇する場合が多いです。

よくある失敗例としては、立地条件の調査を怠ったことで入居率が低下して、想定していた収益を得られないというケースがあります。そうならないためにも、事前に以下のような調査を行っておくことが重要です。

- 家賃相場の調査

- 起こり得る災害リスクの洗い出し

- ワンルームマンションの入居者層にとって、不便な立地ではないかの確認

- 駅までの導線

- 最寄り駅の駅力

- 駅徒歩分数

- 周辺施設

初期投資も含めて利回りをシミュレーションする

不動産投資において、利益の目安となるのが「利回り」です。

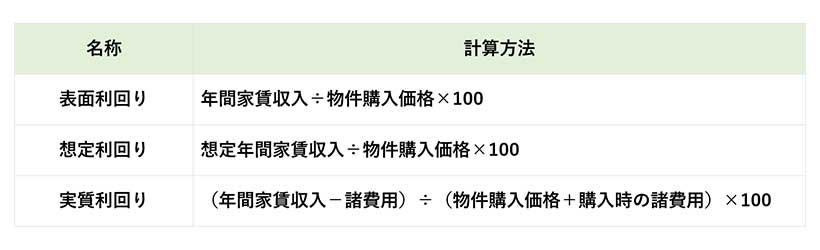

利回りとは、購入した物件価格に対する年間家賃収入の割合です。利回りには以下の3種類があり、それぞれ計算方法が異なります。

この中で最も重視しておきたい利回りは、実質利回りです。これは税金・管理費・保険料等を除いた実際の年間家賃収入で算出するため、最終的に得られる収益の目安となります。

表面利回りや想定利回りはあくまでも概算です。購入前には必ず実質利回りを算出して、目標収益を達成できる可能性があるか確認しておきましょう。

ワンルームを選ぶ入居者の視点に立つ

一人暮らしを想定して建築される物件が主となることから、ワンルームマンションの入居者層は、主に学生や独身の社会人といった単身者が多くなりやすいです。しかし、学生と社会人では求めている立地・物件条件が異なります。どのような入居者層に向けた物件にするのか、運営方針として事前に決めておきましょう。

誰をターゲットにするのか明確にして、家賃の設定や物件設備の充実度合などを入居者層のニーズに合わせて選択することが重要です。

また、公共交通機関へのアクセスの良さ、該当物件がある街の様子等など、周辺環境の調査・視察をしてから物件を選定しましょう。

ワンルームマンション投資は事業の一種という認識を持つ

ワンルームマンション投資は、一種の事業として捉えることが重要です。

収益を出すためには、勉強や努力も多少は必要になってくるでしょう。

投資において分からないことは、自分で調べることや、間違えた知識を持たないようにプロに相談しながら進めていくことをおすすめします。

信頼できる不動産会社を選ぶ

パートナーとなる不動産投資会社の選定は、将来も見据えて慎重に行いましょう。

良い不動産投資会社とは、投資家の状況に合わせて適切な物件選びや提案ができる会社です。

また、販売している物件が投資用物件だけではなく、ファミリータイプの物件も販売しているかは一つの目安となります。

投資用物件は、「住む用」と考えられておらず、簡素なつくりになっている物件も存在します。ファミリータイプの物件は、「長く住む」ことを想定して建てられるため、入居者のことを考えて作られます。そのため、マイホーム用の物件を販売している会社から、投資用物件を購入すると、入居者から選ばれやすい物件を販売している場合が多いです。

そして、メリットだけでなく、デメリットも踏まえた投資プランを提案してくれるかどうか、不動産投資会社を見極めることが重要です。過去の実績や取り扱い物件なども確認しつつ、ワンルームマンション投資に向いている会社を選定しましょう。

事例から見るワンルームマンション投資

ここからは、ワンルームマンション投資における失敗例について、弊社のお客様による実際の投資事例をご紹介します。

賃貸需要の変化による失敗事例

大学の都心回帰によって、賃貸需要の減少、家賃を下げざるを得なくなった失敗例があります。

この例では、大学が都内へ移転したことや、駅から少し離れた立地であったことによって、入居率が下がり、赤字経営となってしまいました。

このような需要減少のリスクを減らすには、入居者需要について複数の要素を視野に入れておく必要があります。

弊社事例のなかには、「名古屋駅から徒歩9分」「新大阪駅から徒歩9分」という立地条件での契約がありました。決して駅まで好アクセスとはいえませんが、最寄りが新幹線の駅であることから需要は安定し、月約10万円の不動産収入を得ることができています。

空室対策による失敗事例

サブリース契約によって空室対策を行ったものの、収支計画が崩れてしまった失敗例もあります。サブリース契約とは、不動産管理会社がオーナーから不動産を一括借り上げして、入居者へ転貸する契約形態です。

このサブリース契約には家賃保証があり、空室が発生しても一定の家賃収益がオーナーへと支払われるため、空室リスクを回避する手段とされています。

しかし今回の失敗例では、契約の穴を見落としていたことで不動産管理会社側が有利となり、解約できないまま業者に従うしかない状態となってしまいました。

このようなトラブルを防ぐには、サブリース契約を結ばずに「管理委託契約」選ぶという選択肢も視野に入れることが重要です。

【詳しい事例はこちら】

まとめ

ワンルームマンション投資は、他の不動産投資に比べて少ない初期投資で始めやすいので、初心者におすすめです。しかし、利回りや返済計画など考慮するべき要素が多々あるため、不安に感じる方も多いのではないでしょうか。

「ワンルームマンション投資に対して不安や悩みがある」「もっと知識を深めたい」という方は、不動産投資に関するセミナーへの参加がおすすめです。

弊社では「0からはじめるウルトラマンション経営 スタートアップセミナー」を開催しています。ぜひ一度ご参加ください。